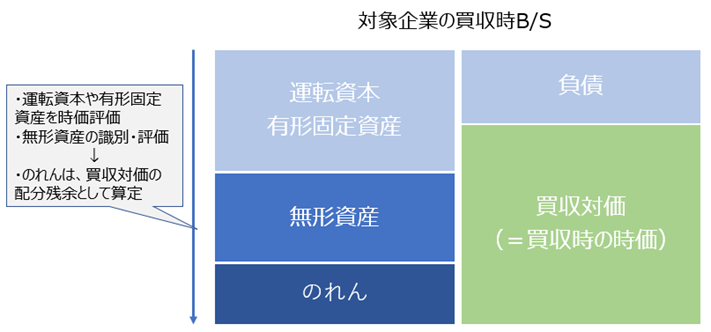

のれんが発生する仕組み

企業買収時に、「買収対象企業のB/S純資産簿価<買収対価(=買収時の時価)」の大小関係となった場合は、買収対価の配分残余である超過収益力部分としてのれん(Goodwill)が生じ、B/S資産に計上されることになります。

のれんの発生イメージは下図のとおりです。

<のれんの発生イメージ>

のれんの会計処理のGAAP差異

B/Sの資産に計上したのれんについて、買収後に償却処理と非償却処理のいずれを採用するかは、日本基準とIFRS・USGAAPとで異なります。(GAAP差異に該当)

●日本基準(償却処理)

以下1)→2)の流れとなり、減損が発生しない会計期間では、1)の償却のみの会計処理を実施します。

1)一定年数(20年以内の効果の及ぶ期間)で定額法による償却処理を実施する

2)毎期の減損テストは、償却累計額控除後のれん簿価を用いて実施し、テストでアウトとなれば減損損失を計上する

●IFRS・USGAAP(非償却処理)

償却せずに毎期減損テストを実施し、テストでアウトとなれば減損損失を計上しますが、日本基準のような償却は実施しません。

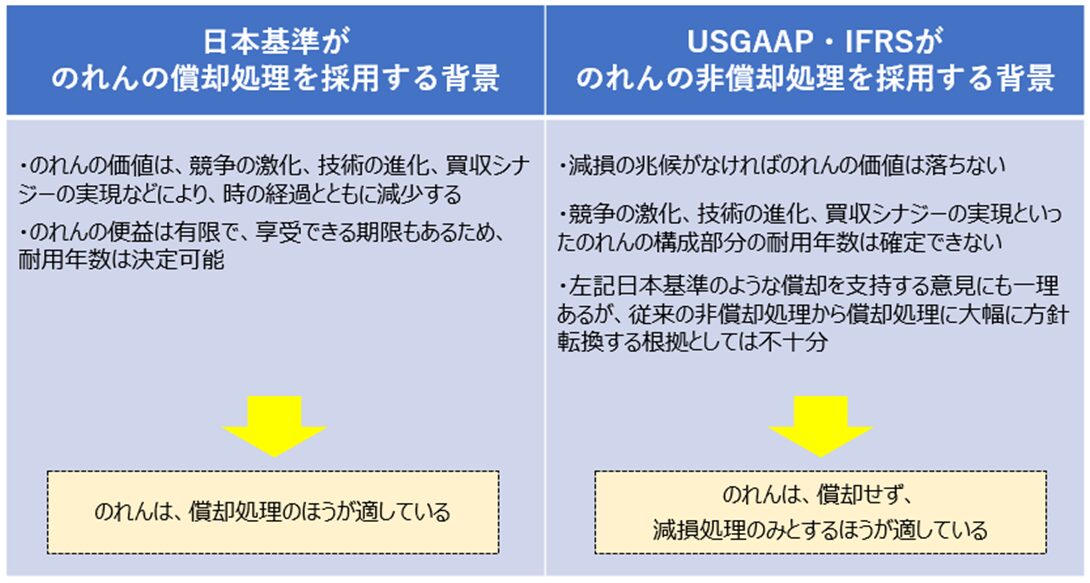

償却と非償却のそれぞれの背景

のれんの償却と非償却のそれぞれの背景を整理しますと、下図のようになります。

<のれんの償却と非償却のそれぞれの背景>

なお、USGAAPやIFRSで、一時期、償却処理の採用要否について議論されていましたが、今のところこのGAAP差異が解消されるような話にまでは至っていません。

従って、日本基準適用企業とUSGAAPやIFRS適用企業との間で財務データを比較するには、償却費の取り消し等で差異を調整し、同じ会計処理に揃える必要があります。